妊娠・出産で考え直す生命保険。妊婦さんに知って欲しい見直し前に知るべき5つのポイント

赤ちゃん出産の時期は、夫婦(特にパパ)の生命保険見直しのタイミングでもあります。子供が自立するまでの生活費や教育費の保証を確保し、安心して生活をおくるためにも重要度の高いことでしょう。

ただ、いざ生命保険の見直しをしようと思っても、どう考えたら良いか分からず、保険会社のライフプランナーの言われるがままに契約し、後々「お金の無駄だった…」と後悔する人も多いようです。

そこでこのページでは「保険の見直し前にこれだけは知っておいて欲しい!」というポイントを5つご紹介します。後悔しない保険選びの為に、前提知識として参考にしていただけたらと思います。

もくじ

【其の一】万が一を考えた場合の家族の必要生活資金はいくらくらい?

世帯主のパパに万が一のことがあった場合、家族を生活を守るために必要となる資金はどのくらいかご存知でしょうか?

子供のいる世帯の必要生活資金は、大まかに次の3つに分類できるでしょう。

子供の学費・教育費

絶対に必要ですし、親として絶対に用意したいのが子供の学費・教育費でしょう。子供の学費・教育費(幼稚園~大学卒業)の平均はいくら?で解説したように、子供1人当たりの教育費は…

【幼稚園から大学卒業まで、オール国公立に通った場合】

10,147,479円(約1000万円)

【幼稚園から大学卒業まで、オール私立に通った場合】

24,657,339円(約2460万円)

のように、子供を大学まで通わせたい場合は「1人当たり最低1000万円」という事で、とても大きな費用が必要になってきます。

住居費用

賃貸マンションや賃貸アパートなど、賃貸住宅の場合は毎月の家賃が必要です。赤ちゃんが生まれたばかりのご家庭であれば、まだ賃貸住宅の人も多いでしょう。

持家の場合は一般的に「団体信用生命保険」に加入することになるため、もしパパが亡くなった時は、その保険金で住宅ローン残額が返済されます。つまり持家の場合は、その後の住居費用の支払いが必要なくなるということ。

ですので、賃貸住宅なのか持家なのかによって、万が一の時に、その後必要になってくる住居費用が大きく変わることになります。

生活費

子供の教育費、住居費用を除いた、日々の生活を維持するために必要な費用です。食費・光熱費・衣料品代・ガソリン代・自動車保険・携帯代・ネット代・シャンプーなどの消耗品費などなど。

実際のところ、生活資金の備えはどのくらい欲しい??

「生命保険に関する全国実態調査」によると、「パパに万一のことがあった場合に、残された家族に必要と考える生活資金はどのくらいか」を聞いたところ、パパの年齢別に次のような結果になっています。

| 世帯主の年齢 | 年間必要額 | 必要年数 | 総額 |

|---|---|---|---|

| 29歳以下 | 313.0万円 | 22.3年間 | 7084.4万円 |

| 30~34歳 | 377.1万円 | 20.2年間 | 7669.8万円 |

| 35~39歳 | 365.9万円 | 18.3年間 | 6611.0万円 |

| 40~44歳 | 365.7万円 | 17.8年間 | 6606.0万円 |

| 45~49歳 | 394.9万円 | 15.1年間 | 6009.9万円 |

| 50~54歳 | 373.7万円 | 15.8年間 | 5710.0万円 |

| 55~59歳 | 330.5万円 | 16.5年間 | 5413.9万円 |

| 60~64歳 | 302.0万円 | 17.7年間 | 5481.3万円 |

| 65~69歳 | 295.6万円 | 17.2年間 | 5136.1万円 |

| 70歳以上 | 285.3万円 | 13.4年間 | 3824.0万円 |

赤ちゃん世帯であれば、一番お金が必要と考える30~34歳の項目が該当するでしょう。見て分かるように約7600万円で、かなりの高額資金が必要であると考えられているようです。

単純に、子供が自立するまでの20年間、毎月30万円の生活資金がかかると考えたら…

30万円×12ヶ月×20年間=7200万円ですから、妥当な金額だと判断できるのではないでしょうか。

【其の二】パパと死別した場合、ママの収入だけでは生活できない?

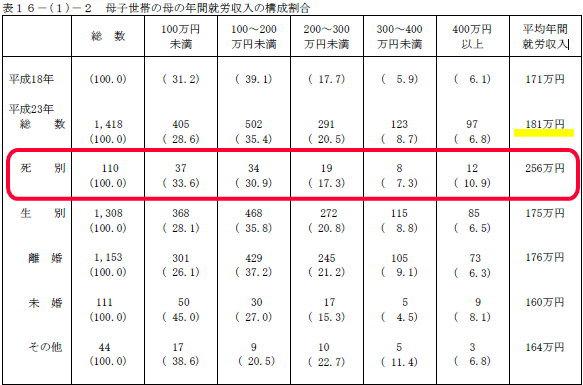

仮にパパと死別したと考えた場合に、本当にママの収入だけでは生活できないのでしょうか?厚生労働省のデータを元に確認していみましょう。

まず、母子家庭のママの年間就労収入は、次のようになっています。

見て分かるように、パパと死別した場合のママの年間就労収入は“256万円”となっています。生別(離婚・未婚・その他)と比較すると約80万円も多いですが、「パパの分までしっかり稼がなくちゃ!」と必死になって頑張っているから…、考えることもできるでしょう。

また、死別の場合は公的年金制度から遺族年金が貰えるようになります。もしパパが国民年金だったなら遺族年金は年間約100万円ですから、ママの収入と合計すると350万円くらいになります。

先ほど、必要生活資金の項目にてご紹介したように、赤ちゃん世帯の年代だと…

| 世帯主の年齢 | 年間必要額 | 必要年数 | 総額 |

|---|---|---|---|

| 30~34歳 | 377.1万円 | 20.2年間 | 7669.8万円 |

が該当すると考えると年間必要額は377.1万円ですから、350万円ものお金があったら何とかやっていけそうな気がしますよね。

ただ、必要年数20.2年間というポイントにも注目して欲しいです。これはつまり、ママが今後20年間にわたり、コンスタントに年間256万円を稼ぎ続けなくてはならないという事です。年間256万円は月に約21万円ですから、1日8時間のフルタイム勤務と考えられます。

これってシングルマザーになったママにとっては、大きなプレッシャーのかかる事ではないでしょうか?特に子供が小さいうちは「風邪をひいて小児科に連れて行く」などの機会も多く、働き方が制限される可能性が高いです。

また、“病気やケガで一時的に働けなくなって収入減”なんて事態になったら、あっという間に家計がパンクしてしまいます…。その他にも、突然や不定期にお金が必要となる可能性は大いにあります。

そういったリスクに余裕を持って対応する為にも、ママの収入だけでは不十分で、パパが生命保険に入っておいた方が安心と判断できるでしょう。

【其の三】保険貧乏には要注意!ちょうど良いサイズにしよう!

大きな保障が必要となるのが子供が生まれた時で、上記のデータによれば、パパが30~34歳だったら7669.8万円が必要と考えられています。

そうすると「できるだけ高額保証の保険に入った方が安心!」「いろいろな備えが出来るように沢山の保険に入ろう!」など、手厚い保証にしたいと考えてしまうかもしれませんが…、保険の入り過ぎには要注意です。

よく「保険貧乏」なんて言われますが、保険料の支払いが家計を圧迫して、貯蓄ができなかったり生活が苦しくなっている人も多いようです。保険はあくまで“万が一の場合のための備え”です。

例えば、パパが35歳の時に子供が産まれ、子供が成人を迎えるまでの保証を手厚くしたとします。しかしながら、パパが35歳から55歳までの期間に、パパが死亡する確率はなんと“4.16%”なのです。(平成26年簡易生命表(男)より算出)

つまり、ほとんどのご家庭ではパパが元気に働き続けられるということ。あれもこれもと必要以上の保険に加入した場合、将来「無駄に払い過ぎた…」と後悔する事は間違いないでしょう。

あくまで“万が一の場合のための備え”であると認識し、保険料・将来の貯蓄・生活資金など、すべてを含めバランスよく考えることが大切です。

ちなみに、すべてを生命保険で保障しなければならないワケではありません。生命保険以外にも「遺族年金」「会社の福利厚生」「会社の福利厚生」「住宅ローンの団体信用生命保険」などの保障もあり、その保証でも足りない分を民間の生命保険でカバーすることになります。ちょうど良いサイズの保険にする為に、パパがどんな保証を受けれるのか事前に確認することも大切です。

また、学資保険を検討する人も多いかと思いますが、学資保険には親の生命保険機能もついています。なので学資保険に加入する場合は生命保険の保証を減らせますから、学資保険・生命保険はトータルで考えて検討する事をオススメします。

(参考:学資保険は必要?必要性を判断するための4つのポイント)

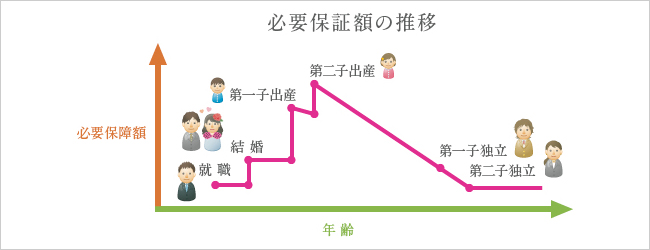

【其の四】三角の保険が理想的ってどういうこと?

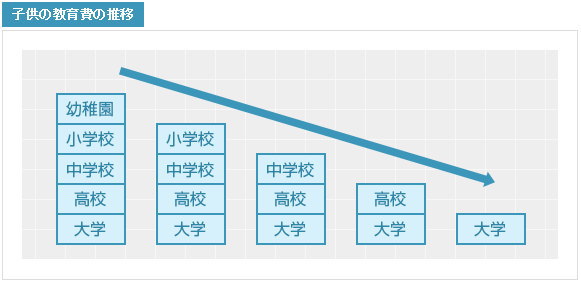

子供が生まれたばかりの時は、これから子供が自立するまでの必要生活資金が高額となります。それが時間の経過とともに子供が自立するまでの期間が短くなるので、必要生活資金も徐々に少なくなっていきます。

例えば、子供の教育費であれば…

- 幼稚園を卒園→今後必要なのは小学校以降の教育費のみ。

- 小学校を卒業→今後必要なのは中学校以降の教育費のみ。

- 中学校を卒業・・・

のように、必要な教育費は年々減少していきます。これは住居費用や生活費も同様のことが言えるでしょう。つまり、子供の出産をピークにして、必要生活資金が右肩下がりの三角形になるということです。

ですので、生命保険の保障も右肩下がりの三角形に合わせることで、ムダのないプランになるとされています。

このように保険による必要保証額は右肩下がりの三角形が理想とされており、通称「三角の保険(逓減定期保険)」と呼ばれています。

※一般的な定期保険は、満期まで同じ保障の「四角い保険」で、30歳でも60歳でも同じ金額を受け取ることになります。なので、四角い保険だと「加入時には保障が足りなくて、次第に保障に余りがでる」というバランスの悪い保証になってしまいます。四角い保険ではなく、三角の保険にしましょう。

【其の五】保険は人生で二番目に高い買い物!?

保険は人生で二番目に高い買い物だと言われていたりします(一番目は家)。

「生命保険に関する全国実態調査」によると、一世帯あたりの支払い保険料は年間約38.5万円(平均)、毎月約3.2万円とのこと。30歳~65歳までの35年間と考えると、35年×38.5万円=約1350万となるのです。

普通に考えて1350万の買い物をする場合、徹底的に調べて検討するところですが、こと保険に関してはよく調べずに買ってしまう人がとても多いです。「親戚のお付き合いで…」「保険会社のライフプランナーに勧められて…」「ママ友が入ってるから…」などなど、安易な理由で契約してしまっているようです。

そして最初に言ったように、よく分からず契約し、後々になって「お金の無駄だった…」と後悔する人も多いようです。そんな失敗をしない為にも「保険は人生で二番目に高い買い物である」という意識を持って、しっかりと検討して欲しいと思います。

FPさんに無料相談するのが確実で安心!

以上、生命保険見直し前に、是非知っておいて欲しいポイントを5つご紹介しました。

生命保険の見直しをする際は、以上のポイントはしっかりと押さえておいて欲しいと思います。間違っても「保険会社のライフプランナーの言われるがままに、よく分からないまま契約する」なんて事がないようにしたいですね。

ただ、実際にどの生命保険に加入するべきか検討する場合、不安や心配も多いことでしょう。必要となる保険は各ご家庭ごとに違いますし、“一般的な正解”がありませんから。

- どのようなルート(私立or公立)で進学させたいのか?

- 遺族年金なのか遺族厚生年金なのか?

- 会社の保証はあるのか?

- 住居は持家なのか賃貸なのか?

- 子供は何人まで増える予定なのか?

- 自営業なのか会社員なのか?

- ママの働くモチベーションがどのくらいなのか?

- 現在の貯金がいくらなのか?

などなど、いろいろな要素をトータルで考えた上で「生命保険の保証がどのくらい必要なのか?」を導き出す必要があるので、判断に迷うことも多々あるかと思います。

ですので、間違いのない選択・後悔のない選択をするためにも、FP(ファイナンシャルプランナー)さんに相談する事をオススメします。FPさんはお金のプロで、沢山のご家庭の保険相談の経験がありますから、ママとパパだけで考えるよりも正しい判断ができます。ママとパパとFPさんで、じっくり話し合って検討するのが確実で安心でしょう。

いきなり特定の保険会社のライフプランナーに相談するのはオススメしません。結局のところ保険屋さんも商売ですから、「無駄な特約をつけられる」など、保険会社が儲かるような設計にされる可能性が高いからです。

もしかしたら「FPさんに相談するのはお金かかるし…」と思うかもしれませんが、最近はFPさんの無料相談サービスがとても充実しています。

- 完全無料で安心。

- 保険会社に所属しておらず、中立な立場でアドバイスしてくれる。

- 日程、場所、時間を自由に決められる。

- 無料相談後、保険にしなくてもOK。

- 強引な勧誘はなくて安心。

- 担当FPさんと合わなければチェンジできる。

というように、あなたには何1つデメリットがなくて安心です。

おすすめの保険保険見直しFP無料相談サービス3選

FPさんによる無料相談サービスの中でも、特に人気で有名でおすすめを3つご紹介します。

是非、FPさんの無料相談サービスを有効活用して、後悔のない生命保険見直しをしていただけたら嬉しいです。

子どもができたら小さいうちに学資保険を検討しましょう。

また、妊娠や出産、子育てに関わるお金について、育ラボでは全13記事でまとめています。良かったらチェックして下さいね。

参照:

参照: 出典:

出典: 出典:

出典: