学資保険の賢い選び方5つの基準&比較ランキング

【学資保険の必要性】の記事にて「あなたのご家庭で学資保険が必要かどうか?」を判断するためのポイントをご紹介しましたが…、いざ学資保険に加入しようとネットを見ても、種類が多過ぎるために何を選んだら良いか混乱する人が多いようです。

中には「どれでも一緒でしょ!」と適当に選んでしまい、『元本割れで損した』『使いたい時に使えなかった』など、後々「失敗した…」と後悔する人も沢山いますので、慎重に選ぶ必要があります。

そこでこのページでは学資保険の賢い選び方の基準や、基準を満たすオススメの学資保険を比較してご紹介します。また、あなたにベストな商品・ベストなプランを選択する確実な方法や、受け取るお金を最大限増やす方法なども解説していきます。

後悔しない学資保険選びのために、最後までご覧いただけたら嬉しいです。

もくじ

【其の一】保障型よりも貯蓄型の学資保険を選ぶこと

学資保険のタイプは大まかに「貯蓄型」「保障型」の2パターンに分類できます。

「貯蓄型」は貯蓄性を優先するタイプで、最低限の保証「払込み免除」のみですが、返戻率が高く、支払った保険料よりも満期学資金・祝い金の合計額が大きくなります。

「払込み免除」というのは、契約者(親)に万が一のことがあり保険料支払いが困難になった場合に、その後の保険料が免除されるというもの。保険料は免除されますが、お金は満額受け取ることができます。「払込み免除」は学資保険が人気の理由の1つです。

「保障型」は契約者(親)の死亡保障がプラスされた商品です。契約者が死亡したり高度障害状態になった場合に、育英年金を受け取ることができます。また、子供がケガや病気で入院・通院、または死亡した場合の保障がある商品もあります。

「万が一のことを考えると保障型の方が安心!」と思うかもしれませんが、いろいろな保障を求めると元本割れする可能性が高くなります。そもそも子供の学費を貯めたいのに受取金額が減ってしまう、というのは本末転倒と言えるでしょう。

ですので、何か特別な理由がないかぎりは、「貯蓄型」の学資保険を選ぶことをオススメします。医療保障や死亡保障は他の保険で補えばよい、という有識者が多いです。

【其の二】育英年金特約はいらない!?その理由とは?

さきほど学資保険の「保障型」タイプについて簡単に解説しましたが、契約者(親)の死亡保障として育英年金をプラスできる商品があります。

もう少し詳しく説明すると、育英年金とは親が死亡したり、所定の高度障害状態になった場合に、その後の契約期間中に毎年決まった金額の年金を貰えるというもの。(例:満期18歳になるまで毎年50万円など)

万が一のことを考えると「育英年金特約があった方が安心!」と感じるかもしれません。しかし、何らかの理由で解約となった場合、育英年金特約も解約となり、別に死亡保障に加入する必要がでてきます。

年齢が上がるほど死亡保障の保険料は上がりますし、その時の健康状態によっては加入できないこともあるので、親の死亡保障については健康で若いうちに加入した方が良いのです。

また、育英年金特約をプラスすると保険料が高額になり、さらに返戻率が100%を切る可能性もあります。こういったデメリットも考慮すると、「学資保険の育英年金特約は必要ない」と判断しても良いでしょう。

もし育英年金特約が必要と感じるなら、生命保険の見直しをして、死亡保障を手厚くする、または新規加入することお勧めします。

【其の三】子供の医療費は安い!医療保険特約は基本的に不要!

学資保険の商品には「子供の医療保険特約」がプラスされているものもあります。具体的には、子供がケガや病気で通院・入院・手術をした場合に、入院給付金や手術給付金を受け取ることができるという特約ですね。

子供の医療保険も“あれば安心”と感じるところですが、そもそも子供の医療費は「乳幼児医療助成制度」「子ども医療費助成」など、都道府県や各自治体の助成があるのでほとんど負担になりません。

最近では、少子化対策や子育て支援を目的として、「中学卒業まで医療費無料」という自治体の割合が大きくなっています。高校卒業までというところも意外に多く、中には22歳までというところも…。ですので、子供の医療保険はそもそも必要性の低い商品と判断できるでしょう。

ただ、医療費助成は自治体によって差が激しく、あまり行き届いていないところもあるのが現状ですから、まずはあなたのお住まいの自治体の医療費助成制度を確認してみる事をオススメします。

その上でもし子供の医療保険があった方が良いと感じるなら、元本割れのデメリットを考慮して、学資保険の特約ではなく、単独の保険か共済で備えるのが賢明と言えるでしょう。

【其の四】満期は何歳がベスト?祝い金はあった方が良い?

学資保険の満期は商品によって「15歳、17歳、18歳、20歳、22歳」などがあります。

そもそも学資保険は子供の将来の学費・教育費を貯めるためのもの。子供の学費・教育費(幼稚園~大学卒業)の平均はいくら?で書いたように、一般的に一番お金がかかるのが大学の費用です。

ですので、大学入学時の学費に備えるために、17歳、または18歳の保険金受け取りを設定している保険会社が多いです。なぜ17歳・18歳という選択肢があるのかと言うと、誕生日や契約日の関係で18歳だと入学時に間に合わないケースがあるからです。また、AO入試や推薦入試などで早く大学に合格し、支払いが早くなるケースもあります。そういった可能性を考慮すると、大学進学を考えるなら17歳という選択肢が安心でしょう。

ただ、「高校入学時の費用が心配」「大学2年・3年・4年の学費が心配」なんていう人もいると思います。そんな人には分割で受け取れるタイプがオススメです。

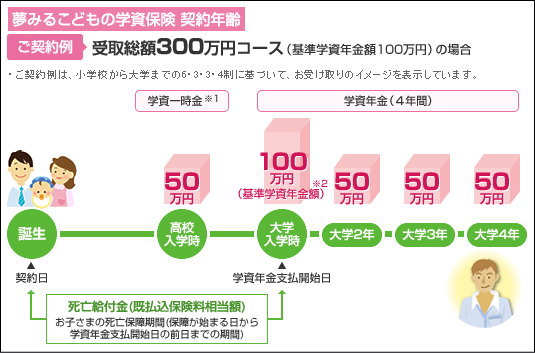

例えば、アフラックの夢みるこどもの学資保険であれば、次のように、高校入学時に「学資一時金」を、大学入学時から「学資年金」を受け取れるプランがあります。

また、最近では満期保険金に「祝金」がついたタイプが人気で、保険会社も「祝金付学資保険」として力を入れて売り出しています。祝金付は、6歳、12歳、15歳、18歳など、小学校・中学校・高校・大学の入学時期に合わせて祝金が出るというもの。

例えば、フコク生命の学資保険「みらいのつばさ」のステップ型であれば…

このように、入学の節目で祝金が貰えるようになっています。

もしその時に祝金が必要なければ、祝金を受け取らずに保険会社に保管しておく「据え置き」という制度を利用しましょう。イメージとしては銀行貯金で、いつでも好きな時に引き出すことができますし、銀行よりも高利率なのが魅力です。

ちなみに、祝金があるかないかで、返戻率はそこまで大きく変わりませんので、「祝金付学資保険」はとても使い勝手の良い商品と言えるでしょう。

というわけで、学資保険について「満期は●歳がベスト!」というのはありませんが…

・17歳・18歳にまとまった金額を受け取れるようにする。

・使い勝手の良い祝金付学資保険にする。

の2つのポイントを満たすことは、選び方の基準としてオススメです。

【其の五】「返戻率」の高い学資保険を選ぶこと!

学資保険を選ぶポイントとしてかなり重要なのが「返戻率(へんれいりつ)」です。

返戻率とは「支払い保険料の総額に対していくら受け取れるか」というもの。返戻率が大きいほど、銀行で言えば「高利率」という考え方ができて貯蓄性が高く、返戻率が100を下回れば元本割れ(損をする)ということになります。

ですので、あなたが希望する条件に合致する商品の中で、一番返戻率の高い商品を選ぶと良いでしょう。

学資保険で受け取るお金は「満期保険金」と「祝金」の2種類で、返戻率は次の式で表すことができます。

返戻率=(満期保険金+祝金)÷払込み保険料の総額×100

例えば次のような契約だとします。

・年齢:32歳男性、子供0歳

・保険料:10,000円

・保険料払込期間:18歳まで

・満期保険金、祝金:240万円

払込み保険料の総額=10,000円×12か月×18年=2,160,000円

返戻率=240万円÷216万円×100=111%

となり「216万円払込みして、11%UPで24万円プラス、240万円になった」ということになります。

というわけで、できるだけ教育資金を増やしたいなら、返戻率の高い保険商品を比較することをオススメします。

学資保険の賢い選び方5つの基準まとめ

以上、学資保険の選び方として5つの基準をご紹介しました。簡単にまとめると…

- 保障型よりも貯蓄型の学資保険が良い。「払込み免除特約」のみで十分。

- 「育英年金特約」はいらない。親の死亡保障は別に契約した方が安心。

- 子供の医療費助成は充実しているので「医療保険特約」はいらない。

- 大学の学費を考えるなら17歳・18歳にまとまった金額を受け取れるプランがオススメ。

- 使い勝手の良い「祝金付き」の学資保険がオススメ。

- 「返戻率(へんれいりつ)」の高い学資保険を選ぶこと!

という事でしたね。

各ご家庭でそれぞれ状況が異なるので、ここで説明した基準が絶対ではありません。ただ、これらの基準を軸にして学資保険選びをすることで、大失敗して後悔することはなくなるでしょう。

人気&お得!ランキングBEST5の学資保険を比較!

それでは次に、上記の「学資保険選びの基準」を満たしつつ、人気ランキング常連の学資保険BEST5をご紹介します。

フコク生命「みらいのつばさ」

フコク生命の学資保険「みらいのつばさ」は貯蓄に重点を置かれており、業界トップクラスの返戻率の高さが魅力です。選べる受け取りプランは2パターン用意されています。

・ステップ型:返戻率約108.4%

幼稚園入園から成人まで、子供の成長に合わせて段階的に祝金を受け取れるタイプ。

・ジャンプ型::返戻率約110.1%

大学進学時、就職時にまとめて資金を受け取れるタイプ。

一般的に祝金の回数が多いプランは返戻率が低くなりますが、フコク生命の場合は返戻率約108.4%ととても高くなっています。

また、2人目以降のお子さんが加入すると保険料割引となる「兄弟割引」もフコク生命ならではの特徴。複数の子供を学資保険に加入させるならフコク生命はとても魅力です。

さらに、アフターサービスの一環として「フコク赤ちゃんクラブ」も提供されています。入会すると「ハローキティのオリジナルぬいぐるみ」や「サンリオショップクーポン」が貰える他、サンリオピューロランドや富士急ハイランドが割引になったり、ホテル宿泊料やレンターカー代が割引になるなど、様々な特典があります。

他にも、「すこやかキッズライン24」という妊娠・出産・子育てに関する相談室もあります。24時間・365日対応で、しかも保健師・看護師、管理栄養士等の専門スタッフが相談に応えてくれるのでとても安心できるでしょう。

このようにフコク生命の学資保険ならでは魅力もたくさんあり、「みらいのつばさ」はとても人気のある商品となっています。

アフラック「夢見るこどもの学資保険」

「夢見るこどもの学資保険」は、外資系の大手生命保険アフラック(アメリカンファミリー生命保険会社)の学資保険です。貯蓄型でモデルケースの返戻率は約105.2%となっています。多くの学資保険の中ではトップクラスではありますが、フコク生命や日本生命、ソニー生命などと比較すると、返戻率の面では見劣り感があるでしょう。

基本的な受け取りイメージは、受取総額300万円コースであれば「高校入学時:50万円、大学入学時:100万円、大学2・3・4年時:それぞれ50万円」のように、大学の学費メインの設計になっています。

このように返戻率やプランにおいて、特別際立ったメリットはありませんが、「クレジットカード払い」が出来るというポイントはとても魅力的です。実は、ここで紹介しているような返戻率が高い学資保険では、クレジットカード未対応なのが現状です。

「貯蓄型で返戻率が高い&クレジットカード払い対応」という条件で学資保険を選ぶなら、アフラック「夢見るこどもの学資保険」を選択することをオススメします。

ソニー生命「学資保険スクエア」

ソニー生命の学資保険「学資保険スクエア」はフコク生命同様に、貯蓄機能に重点を置かれた学資保険で、モデルケースの返戻率は109.1%と業界トップクラスになっています。ただ、祝金付タイプだと返戻率が105%くらいに下がってしまうのが少々残念なポイントです。

また、ソニー生命の学資保険と言えば、ライフプランナーによる保険相談が有名で評判が良いです。保険商品選びはどうしても混乱してしまいがちですが、専任のライフプランナーが教育資金計画のみならず、生命保険や医療保険なども含め、相談者それぞれの希望に合った設計をアドバイスしてくれます。

学資保険を検討中だけど、生命保険や医療保険など「家族全体の保険もチェックしてもらいたい!」という希望がある人は、一度相談してみる価値はあるでしょう。

ただ、ソニー生命のライフプランナーに相談するということは、当然のことながらソニー生命の商品ありきのアドバイスになります。ですので、「ソニー生命に決めてる!」という人は良いかもしれませんが、「他社と比較検討したい!」という人には合わないかもしれません。

実際に「学資保険に加入したいだけなのに、他の生命保険を勧誘された」という口コミもありますので、他社と比較検討したい場合は、中立な立場でアドバイスをしてくれるFP(ファイナンシャルプランナー)に相談する方がオススメでしょう。

日本生命「ニッセイ学資保険」

日本生命の学資保険がリニューアルしてニッセイ学資保険となりました。以前は、医療保険がプラスされた保障型でしたが、今では返戻率重視の貯蓄型になっています。

ニッセイ学資保険の受け取りプランは、大まかに2パターン用意されています。

・祝金なし型:大学入学時と大学各学年ごとに受け取れるタイプ

・祝金あり型:小~大学入学時と大学各学年ごとに受け取れるタイプ

モデルプランの返戻率は「祝金なし型:約110%、祝金あり型約107.1%」のように高い返戻率となっており、これが人気の決め手となっているようです。

また、ニッセイ学資保険に加入すると「育児相談ほっとライン」という電話相談サービスを利用できるようになります。24時間365日相談無料で、しかも小児科医・保健士・看護師・管理栄養士などの専門家にアドバイスを貰うことができます。子供のことだけではなく、ママの身体のことも相談できますから、幅広い相談ができて安心でしょう。

JPかんぽ生命「学資保険はじめのかんぽ」

かんぽ生命(郵便局)が販売する、古くからある学資保険として知名度は高いです。郵便局の学資保険といえば、以前は死亡保障が手厚い「保障型」で元本割れするイメージが強かったですが、今では返戻率の高い「貯蓄型」がメインとなっています。

受け取りプランは次の3パターン。

(返戻率は「加入者30歳男性、子供0歳、満期金300万円」の条件)

・大学入学時の学資金準備コース:返戻率約103.8%

大学入学時に一括で満期学資金が支払われるタイプ。

・小・中・高+大学入学時の学資金準備コース:返戻率約102.0%

小学校から大学までの入学時に学資金が支払われるタイプ。

・大学4年間の学資金準備コース:返戻率約105.9%

大学入学時と、在学中毎年に学資金が支払われるタイプ。

このようにかんぽ生命の学資保険は上で紹介したものと比較すると、特別高い返戻率ではありません。しかし、「郵便局で信頼できる」「返戻率よりも倒産しない会社が良い」など、郵便局ブランドならではの安定性・信頼度で選ぶ人も多いようです。

迷った時はFP(ファイナンシャルプランナー)に無料相談すべし!

ここまで学資保険の賢い選び方5つの基準と、条件に合うオススメの学資保険を5つご紹介しましたが、いかがでしょうか?ある程度、方向性が明確になってきたのではないでしょうか?

ただ、「これがベスト!」という決め手がなく、どの学資保険を選んだら良いか悩まれる人も多いでしょう。これは、各ご家庭で環境が異なりますので当然のことです。他のご家庭では正解の事でも、それがあなたのご家庭に当てはまるとは限りませんから…。

ですので、もし学資保険選びで悩まれたら、一度FPさんに相談してみることをオススメします。最近ではFPさんの無料相談サービスが充実しており、ノーリスクで専門家のアドバイスをもらうことが出来ます。

FPさんの無料相談サービスのメリットは、「中立の立場で相談にのってくれる」「あなたにベストな保険を導き出してくれる」「面倒な手続きを代行してくれる」「完全無料」など沢山あります。

もちろん無料相談後に断ってもOKでノーリスクですから、是非FPさんの無料相談サービスを有効活用して頂けたらと思います。

オススメの人気サービスはこちら↓

ベストの選択のために!複数のFPに相談しましょう!

ちなみに、1人のFPさんだけではなく、2人、もしくは3人のFPさんに相談することをオススメします。

というのも、FPさんの無料相談サービスに申し込みした場合、あなたのお住まいの地域を担当するFPさんとお話することになります。当然のことながら、FPさん1人1人には考え方の差や実力差がありますし、あなたとの相性の良し悪しもあるかもしれません。

悪い言い方をすれば、当たりハズレがある可能性も否定できないということ…。

ですので、よりベストな選択が出来るよう、複数のFPさんと相談してみることをオススメします。

「このFPさんは合わない…」と感じたら、同じサービス内(例えば「保険のビュッフェ内」)で、FPさんをチェンジすることもできます。「他のFPさんと比較したい」という場合は、他のサービスと併用する(保険の森や保険GATEも使う)と良いでしょう。

学資保険で受け取るお金を最大限増やす3つの方法

それでは最後に、学資保険で貰えるお金を最大限に増やす方法をご紹介します。

【1】保険料をまとめて払込む

保険料の払込方法について、一般的に「年12回の月払い」を選択する人が多いですが、「年2回の半年払い」「年1回の年払い」という選択肢もあります。まとめて払込むことで保険会社の事務作業が減るため、割引がきいて、払込み保険料の総額が安くなるのです。

また、保険料の払込み期間について、一般的に「18歳まで」を選択する人が多いですが、「5歳まで」「10歳まで」の短期払いという選択肢もあります。できるだけ払込み期間を短くすることで、払込み保険料の総額が安くなります。

資金に余裕がある場合は、保険料を全額一括前払い(前納)することも可能で、前納割引率が適用されて払込み保険料が格段に安くなります。

以上のように、「年払い」「短期払い」「前納」することで払込み保険料が安くなるので、結果として貰えるお金が増えることになってお得でしょう。

【2】できるだけシンプルなプランを選ぶ

学資保険の賢い選び方6つの基準の項目でも説明しましたが、育英年金や子供の医療保険などの特約をプラスすると、その保証を確保する為の保険料がかかってしまいます。

そのために肝心の教育資金の部分が削られ、元本割れする可能性が高くなりますので、基本的に学資保険は「払込み免除」のみのシンプルなプランを選ぶことをオススメします。

【3】クレジットカード払いにする

一般的に保険料は「銀行口座からの口座振替」で行うものですが、クレジットカード払いが可能な保険会社もあります。学資保険の払込み総額は200万円~300万円など高額ですから、クレジットカード払いにすればポイントを沢山貯めることが出来ます。

ただ、クレジット払いに対応している学資保険は少ないです。本記事で紹介した中では、アフラック「夢見るこどもの学資保険」のみとなっています。

以上、貰えるお金を最大限に増やすための方法を、3つご紹介させていただきました。効率よく教育資金を貯めるための参考になれば嬉しいです。

※「短期払い」「前納」を希望する場合は、あくまで家計を圧迫しないようにする事が大切です。家計が厳しくなって途中解約になったら元も子もありませんから…。出来る事なら、そういったポイントも含め、FPさんに相談したいところでしょう。

まとめ:学資保険の加入時期は早ければ早い方がいい?

以上、学資保険の賢い選び方の基準や、条件に合うオススメの学資保険、受け取るお金を最大限増やす方法などを解説させていただきました。

最後に、焦らすわけではありませんが、学資保険の加入時期は早ければ早い方が好ましいとされています。

その理由として一番に挙げられるのが「早い方が月々の負担が小さくなるから」です。これはとても単純なことで、0歳~18歳の期間に300万円積み立てるのと、4歳~18歳の期間に300万円積み立てるのとでは、後者の方が月々の負担が大きくなるのは明らかでしょう。

また、考えたくはありませんが、4歳までの期間に「契約者(親)に万が一のこと」がある可能性もゼロではないです。その場合、0歳加入だったら得られるはずの「払込み免除&保険金は全額貰える」というメリットを受け取れなくなってしまいます。

他にも、子供の年齢が上がると「祝金付プランはNG」など、選択できるプランが少なくなってしまうというデメリットもあるんです。

ですので、遅かれ早かれ学資保険に加入するのであれば、早ければ早い方が得られるメリットが大きいということになり、それが多くの専門家が早めの加入を勧めている理由となります。

以上、この記事があなたのご家庭の学資保険選びの、お役に立てれば嬉しく思います。